Qu’est ce que la Customer Life Time Value ? Tout comprendre facilement

La Customer Lifetime Value (CLV) est un peu le phare dans la nuit pour les entrepreneurs souhaitant piloter leurs budgets d’acquisition et de fidélisation client.

Cet indicateur a pour but de calculer le profit que génère un client, non pas à son arrivée dans l’entreprise, mais durant toute sa relation commerciale avec elle. Cet indicateur permet d’identifier les segments les plus rentables et la qualité de l’expérience offerte par l’entreprise.

Comment calculer la CLV afin de l’interpréter et en tirer un maximum d’enseignements ?

C’est la question à laquelle nous allons répondre dans cet article.

La Valeur Vie Client, aussi appelée Customer Lifetime Value, mais aussi CLV, CLTV ou LTV, est une unité de mesure très largement utilisée dans le monde du marketing, en particulier lors de la mise en œuvre de stratégies d'optimisation et de rentabilité de l'expérience client (CX). Elle doit faire partie de vos KPIs, indicateurs clés de performance, à analyser.

Ce KPI, souvent oublié par les entrepreneurs, fournit en effet des données particulièrement utiles pour prioriser vos actions en termes d'acquisition de clients. Il vous permet d'améliorer la connaissance de vos clients, de calculer le coût d'acquisition idéal et d'ajuster ainsi votre stratégie de fidélisation pour optimiser votre ROI (retour sur investissement).

Mais comment calculer la Valeur Vie Client et quelle est sa précision réelle ?

Définition de la CLV ou Customer Lifetime Value

La CLV ou Customer Lifetime Value (Valeur Vie Client) est une estimation du profit généré par un de vos clients tout au long de sa relation commerciale avec votre entreprise. L’un des avantage de la CLV est qu'il s'agit d'une unité de mesure tangible, contrairement à d’autres KPI comme le NPS* ou le CSAT** qui procurent des données de satisfaction et permettent seulement d’estimer vos revenus à venir.

* NPS : Net Promoter Score, sert à mesurer la propension et la probabilité de recommandation d’une marque X, d’un produit Y ou d’un service Z par ses clients

** CSAT : Customer Satisfaction est un indicateur de satisfaction des clients.

Comment intégrer la CLV (Valeur Vie Client) dans votre stratégie marketing ?

Le calcul de la CLV de vos clients vous permettra de déterminer le coût d'acquisition client acceptable, et donc de développer des stratégies d'acquisition viables et rentables à long terme.

Si la CLV moyenne d'un client d'une entreprise est de 1 000€ et que le coût d'acquisition de chaque nouveau client est supérieur à 1 000€ (publicité, marketing, offres, etc.), cela signifie que l’entreprise va perdre de l'argent dans l’acquisition de tout nouveau client.

Elle devra donc procéder à des ajustements stratégiques :

- réduire les coûts d'acquisition

- et/ou augmenter la fidélisation de sa clientèle afin d'augmenter la CLV des clients actuels.

Pour arbitrer entre acquisition de nouveaux clients et fidélisation des clients actuels, un juste équilibre devra être trouvé pour attirer de nouveaux clients et optimiser leur expérience tout en augmentant la rentabilité.

Comment calculer la Customer Lifetime Value ?

Afin de calculer la CLV des clients de votre entreprise, il va falloir dans un premier temps coordonner vos équipes pour qu'elles collaborent et partagent les différentes données qu'elles possèdent.

En effet, pour acquérir et fidéliser un client, plusieurs services sont impliqués : marketing, communication, service commercial "terrain" mais également SAV.

Afin de calculer votre CLV, vous devrez regrouper un certain nombre de données. Le calcul de votre CLV passe donc par les 5 étapes qui vont suivre.

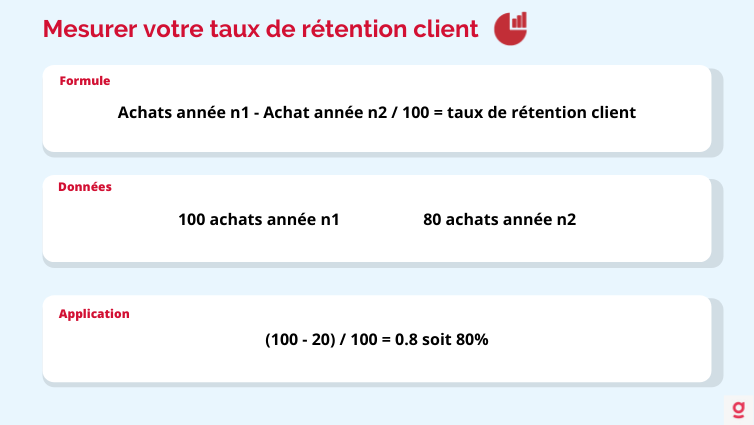

1. Calculer votre taux de rétention client

Le taux de rétention est un terme utilisé en marketing pour désigner la proportion de clients qui restent réellement clients sur une période donnée. On rapproche très souvent ce terme de celui de taux de fidélisation car il permet justement de mesurer la fidélité des clients.

Le taux de rétention est simple à calculer : il s’agit du prorata de clients qui passent commande d’une période à l’autre.

Le taux de rétention s’exprime en pourcentage : par exemple, sur 100 clients comptabilisés cette année, 80 ont renouvelé leur achat pour l’année suivante.

Le taux de rétention est de 80 % - (ou 0,8).

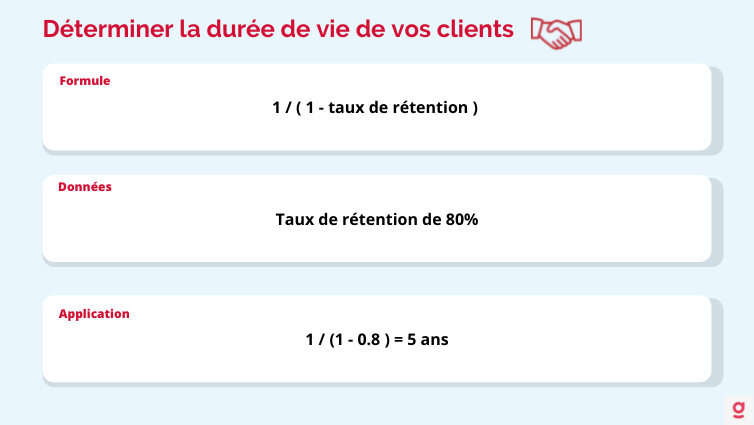

2. Déterminer la durée de vie de vos clients

Il est indispensable de connaître la durée de vie moyenne d'un client dans votre entreprise afin de calculer la CLV.

Concrètement, la durée de vie client correspond à la période durant laquelle un client reste fidèle à votre entreprise.

La formule dédiée à ce calcul est la suivante :

Durée de vie client = 1 / (1 - taux de rétention)

Avec un taux de rétention de 80 % sur une période annuelle, la durée de vie client est de :

1 / (1-0.8) = 5 ans

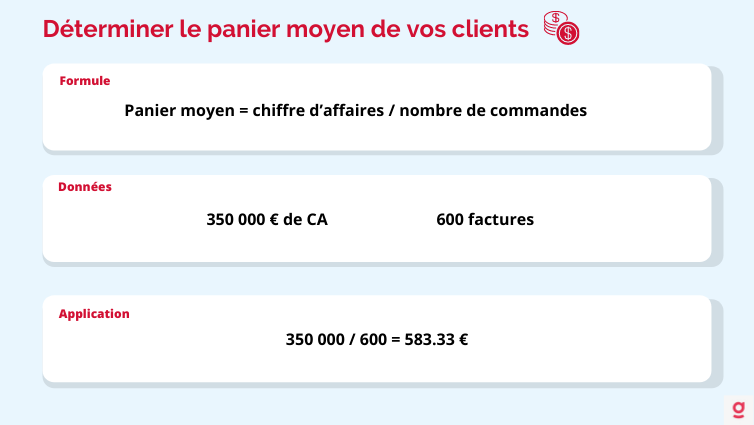

3. Déterminer le panier moyen de vos clients

Maintenant, vous devez mesurer le montant du panier moyen de vos clients.

Panier moyen = chiffre d’affaires / nombre de commandes

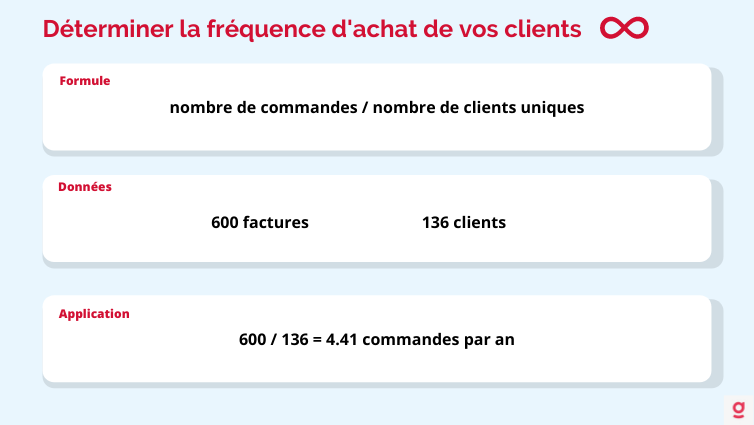

4. Déterminer la fréquence d’achat de vos clients

Enfin, vous devez déterminer à quelle fréquence vos clients passent commande chez vous.

Fréquence d’achat = nombre de commandes / nombre de clients uniques

Avec ces données, vous pouvez maintenant savoir combien un client va vous générer de CA tout au long de sa vie de client en calculant votre CLV !

5. Calculer votre CLV

Une fois que vous avez rassemblé les données nécessaires, il est possible de calculer la CLV grâce à la formule suivante :

CLV = (Panier moyen X fréquence d’achat) X durée de vie client.

Un exemple concret de calcul de CLV pour une entreprise BtoB

Prenons l'exemple de la société DUPONT LTD spécialisée dans le packaging pour les professionnels

Les services de cette entreprise sont principalement articulés autour d'un outil de gestion en ligne, comme le CRM Hubspot. Prenons l'année civile comme période de référence.

Le chiffre d'affaires sur la période est de 350 000 €. En un an, elle a édité 600 factures. Elle compte 136 clients dans sa base de données. Son taux de rétention quant à lui est de 70%.

Ce qui nous donne :

- le panier moyen pour un client est de 350 000€/600 factures = 583.33 € par commande

- la fréquence d'achat par client est de 600/136 = 4.41 commandes par an

- la durée de vie d'un client est de 1/(1-0.7) = 3.33 ans

La Customer Lifetime Value (Customer Lifetime Value) est donc égale à

(583,33 X 4.41) X 3.33 soit 8 566.37€

Autrement dit, dans cet exemple, chaque nouveau client rapporte à la société DUPONT LTD un CA moyen de 8 566,37€ pendant sa vie de client dans l'entreprise.

Comment suivre l'évolution de sa Customer Lifetime Value ?

Vous vous en doutez, afin de mettre en place des actions pertinentes et adapter vos stratégies marketing, tant au niveau de l'acquisition que de la rétention client, il est indispensable de suivre l'évolution de votre CLV dans le temps.

Pour ce faire, il convient d'interpréter vos chiffres et données collectées pour réaliser un suivi régulier. Ceci est une étape indispensable et en même temps le seul moyen pour votre entreprise d'obtenir une réelle compréhension de ce qui stimule l'achat et fidélise votre base client. Vous pourrez ainsi mettre en lumière des résultats concrets et concentrer vos efforts sur les bons leviers.

Aller plus loin dans la CLV et sa collecte d'information

Il est possible de pousser votre analyse CLV encore plus loin. Mesurer le CA généré par chaque client, c'est bien. Calculer sa rentabilité c'est encore mieux.

Ainsi, votre CLV pourra inclure le coût marketing engagé pour acquérir un client et le fidéliser. Pour ce faire, il vous faudra alors calculer vos coûts d'acquisition client et de rétention client.

Définitions :

- Coût d'Acquisition Client (CAC) = (Coût des campagnes marketing de prospection + Coût des ventes ) / Nouveaux clients acquis avec ces activités

- Coût de la Rétention Client = (Coût des campagnes de fidélisation + Coût de l'amélioration de l’expérience client) / Clients uniques

CLV = [ (Panier moyen X Fréquence d’achat) X Durée de vie ] – [ (Coût d’acquisition Client + Coût de la rétention Client) X Durée de vie ]

En prenant un exemple, cela nous donne :

La société Yealink engage un budget d'acquisition client de 25 000€ pendant la période et alloue un budget de 10 000€ pour améliorer l'expérience client ( événements, offres promotionnelles diverses, optimisation de site internet, SAV...)

Grâce à ces leviers, la société Yealink a gagné 10 nouveaux clients.

- Coût d’Acquisition Client (CAC) = 25 000 / 10 = 2 500 €

- Coût de la rétention Client = 10 000 / 158 = 73.56 €

CLV = [ (500 X 12) X 5 ] – [(2 500 + 63) X 5 ] = 30 000 – 12 815 = 17 185 €

Ainsi, chez Yealink, un client génère en moyenne 30 000€ de chiffre d'affaires au cours de son cycle de vie, mais son bénéfice réel est de 17 185€ pour l'entreprise si l'on prend en compte les coûts marketing et de vente.

Comment interpréter les résultats de la Valeur Vie Client ( CLV ) ?

Calculer et interpréter les résultats de votre CLV est un excellent point de référence pour définir les budgets de vos campagnes marketing. Ainsi, si votre CAC est plus élevé que votre CLV, il est évident que vous avez un problème de rentabilité !

En calculant plusieurs CLV correspondant à plusieurs segments de clientèle, aussi appelée Persona ( découvrez notre glossaire inbound marketing ), vous pourrez détecter le segment de votre clientèle qui consomme le plus vos ressources, lequel est le plus rentable et le moins rentable,...etc. Vous pourrez ainsi segmenter vos différentes stratégies marketing et prendre les décisions appropriées.

Comment augmenter la CLV de ses clients ?

La CLV, comme toute métrique d'une entreprise, peut être améliorée. En améliorant la CLV, vous boostez le ratio vers le haut. Pour ce faire, il existe différents leviers d'action.

Inciter à l'achat sans modifier votre budget marketing

Pour accroître votre CA, vous pouvez augmenter la valeur du panier moyen ou la fréquence d'achat, en proposant par exemple des services complémentaires ou du cross-selling (ventes croisées).

Ce levier va agir sur votre panier moyen. En agissant sur ce dernier ou encore sur la fréquence d'achat, votre rentabilité augmente sans forcément investir plus dans le marketing.

Une vente croisée peut être par exemple un pack de produits complémentaires à l’achat d’un ordinateur. Ce pack est souvent proposé à un prix réduit et pourrait se composer d’une souris, un clavier et une sacoche.

Ou dans le cas d’une entreprise de prestation de service sur internet comme Dupont LTD, la société pourrait proposer un abonnement mensuel offrant un accès prioritaire au support client, en complément de la vente d’un site internet.

Automatiser certaines actions grâce au marketing automation

En construisant des scénarii par persona, le marketing automation va vous permettre d'automatiser certaines interactions avec vos clients ou prospects, pour leur offrir une expérience unique et sur-mesure.

Redéfinir votre segmentation client et votre ciblage

La segmentation est une opération de division, de découpage, bref une opération d’analyse qui vous permet de classer vos clients suivant un critère préalablement défini. Votre ciblage, quant à lui, consiste à choisir les individus destinataires de vos actions marketing.

En redéfinissant votre segmentation client et en calculant la CLV de chacun de ces segments, vous vous donnez l’opportunité de réaliser un reciblage marketing. Ce qui vous permettra d’ajuster votre budget en conséquence, notamment en accentuant vos efforts de fidélisation sur les segments clients qui offrent la CLV la plus intéressante. Vous sécurisez ainsi vos revenus sur le long terme en fidélisant vos clients les plus rentables.

Augmenter la satisfaction client pour prolonger la durée de vie

En améliorant en continu l’expérience client, vous vous assurez que vos clients restent plus longtemps et génèrent davantage de CA. Cela peut passer par de nombreuses actions, comme la création d’un programme fidélité, le suivi du score NPS*, etc.

*Net Promoter Score : propension et probabilité de recommandation

A présent, à votre tour de calculer et améliorer votre Valeur Vie Client (CLV)

Besoin d'aide dans la création, la mise en place et la gestion de votre stratégie digitale ? Contactez nous ! Partenaire HubSpot, nous mettons à votre disposition tous les outils nécessaires pour la réussite de votre stratégie digitale.

Les Imageurs vous accompagnent depuis 1995 sur votre route digitale.

Ces articles pourraient vous intéresser

RGPD : Votre site web est-il conforme ?

Des questions, des commentaires, des difficultés ?

N'hésitez pas à laisser un commentaire !